Aktienmarkt überbewertet und die Investoren kümmert es nicht. Die Situation erinnert an das Anlegerverhalten während der Dotcom-Blase Anfang des Jahrtausends. Doch die Situation ist heute ein wenig anders als damals und deshalb ist erhöhte Wachsamkeit ein guter Wegbegleiter.

Ende der 1990ger Jahre, Anfang 2000 war der Hype um das Internet bereits in vollem Gange. Das Internet war etwas noch nie Dagewesenes. Man konnte in Sekunden aktuelle Nachrichten erhalten, E-Mails versenden und online bestellen. Das neue Medium schien in seinen Möglichkeiten grenzenlos und feuerte die Fantasie der Anleger an.

Es war nebensächlich, was ein Unternehmen machte. Wenn es etwas mit dem Internet zu tun hatte, mussten die Aktien steigen. Mit dieser Einstellung wurde damals investiert. Fundamentale Daten waren unwichtig. Man kaufte Aktien, weil alle es taten und man dabei sein wollte. Angefeuert durch die Werbekampagne der Telekom mit Liebling Kreuzberg Manfred Krug, der schließlich „Anwalt“ war und es wissen musste, kaufen die Menschen die T-Aktie als gäbe es kein Morgen. Dass Manfred Krug nur Schauspieler war und eine Rolle spielte – egal…

Dann platze die Blase und tausende Anleger holten sich eine blutige Nase. Nur wenige der damaligen Hoffnungsträger existieren heute noch. Die meisten Tech-Firmen von damals sind heute verschwunden, andere setzten auf falsche Trends und verpassten den Anschluss. Unsummen von Anlegergeld wurden damals vernichtet.

Aktienmarkt überbewertet durch riesigen Liquiditätszustrom

Heute haben wir eine epische Geldmengenausweitung, die sich über den Zufluss von Liquidität auch auf die Aktienmärkte auswirkt. Das frische Geld muss schließlich investiert werden. Die Deutschen sind ein vorsichtiges Volk. Wenn Krise in der Luft liegt, legen Sie etwas für schlechte Zeiten zurück; auch in Aktien.

Die Zentralbanken auf der Welt erschaffen Geld in gewaltigen Dimensionen. Die meisten Staaten sind überschuldet. Die Zinsen sind im Keller, und das ist gut so. Denn wenn wir die Euro-Zone nehmen, kann es bei der gewaltigen Verschuldung gar keine Zinserhöhungen ohne dramatische Folgen für Regierungen geben.

Schwächere Volkswirtschaften würden durch nur ein Prozent Zinserhöhung ihre Zinsen nicht zahlen können. Staatspleiten wären das Resultat. Und da die EU eine Schuldenunion ist, wäre das der Windstoß, der das gesamte Euro-Kartenhaus zusammenstürzen lassen könnte. Also sitzt die Europäische Zentralbank in der Zwickmühle.

Zinsen steigen, wenn die Geldmenge zurückgeht. Und da steigende Zinsen unerwünscht sind, fährt die EZB mit ihrem QE-Ankaufprogramm fort und bringt immer mehr neues Geld in die Märkte. Es bildete sich eine gewaltige Blase im Anleihenmarkt, die sich auf nahezu alle Assetklassen ausgeweitet hat. Viel frische Liquidität feuert Investoren an, Aktien, Immobilien oder auch Kryptowährungen zu kaufen. Wer derzeit also Aktien, Immobilien oder Kryptowährungen kauft, bezahlt sehr hohe Preise.

Immobilien sind im Bundesdurchschnitt mittlerweile fast doppelt zu teuer wie zur Einführung des Euro. Geblendet von billigen Krediten kaufen die Menschen viel zu teure Immobilien. Der damit verbundenen Risiken sind sie sich nicht bewusst.

Schleichende Enteignung nimmt Fahrt auf

Die Inflation steigt seit Jahresbeginn stetig an und schmälert Guthaben auf Konten oder Ansprüche aus Lebens- und Rentenversicherungen. Zahlreiche Banken in Deutschland verlangen schon Strafzinsen für Guthaben ab 10.000 Euro.

Das ist doppelt hart für die Deutschen, die ihr Geld auf Konten sicher wähnen. Vielen ist gar nicht bewusst, dass sie enteignet werden, denn auf den Konten bleiben nur die Zahlen erhalten, die Kaufkraft jedoch nicht. Das merkt der Anleger spätestens, er für sein Geld etwas kaufen möchte.

Vor einem Crash wird bereits seit Jahren von Experten gewarnt. Allerdings muss aktuell niemand ein Experte sein, um die aktuelle Situation zu erkennen. Was kann also passieren? Wenn der Bankensektor fällt, steht die Regierung vor der Entscheidung: Retten oder die Pleiten hinnehmen.

Die Bafin hat im November bereits Personal zur Abwicklung von insolventen Banken eingestellt. Es sieht also ganz danach aus, dass die Regierung dieses Mal nicht den gesamten Bankensektor mit Steuergeldern retten kann. Die Regierung hat mit massiven Steuerausfällen zu kämpfen, während sie viel Geld für Corona-Hilfen ausgibt. Der Haushalt ist also mehr als angespannt.

Fällt der Bankensektor, könnte die Anleiheblase kollabieren und die Geldmenge in kürzester Zeit schrumpfen lassen. Das hätte dann schnelle Zinserhöhungen zur Folge, die die schwächeren Euro-Staaten in Schwierigkeiten bringen würden.

Die andere Möglichkeit, die Regierung rettet die Banken. Das geht natürlich nur mit weiterer massiver Verschuldung, was die Situation kaum bessern würde. Mehr neues Geld zieht mehr Inflation nach sich. Diese könnte sich immer weiter verstärken und zu einer galoppierenden Inflation werden. Dann heißt es: Macht´s gut, Ersparnisse!

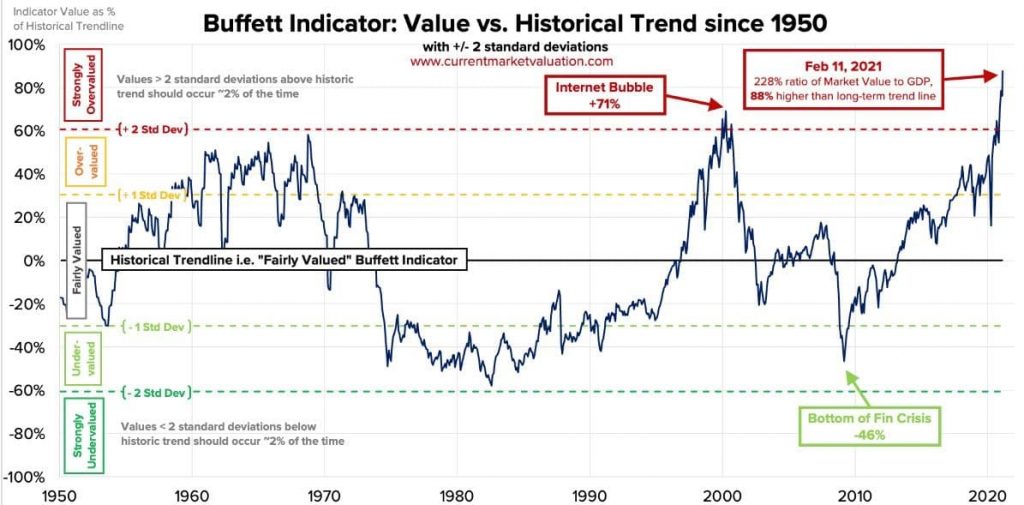

Und was die Aktien betrifft, die bieten auch keinen sicheren Hafen, denn der Markt ist stark überbewertet. Der Buffet Indikator für den US-Aktienmarkt weist eine Überhitzung des Marktes von über 88 Prozent im Bezug zur langfristigen Trendlinie. Der US-Aktienmarkt liegt bei 228 Prozent beim Verhältnis des Marktwerts zum BIP der Vereinigten Staaten.

Im Vergleich dazu, die Dotcom-Blase lag in diesem Verhältnis nur bei 71 Prozent und hat nach ihrem Platzen Milliardenvermögen vernichtet. Der Aktienmarkt in den USA ist also dreimal stärker überbewertet als zur Dotcom-Blase. Und als eine der größten Volkswirtschaften der Welt würde das Platzen dieser Aktienblase entsprechende Auswirkungen auf alle anderen Märkte der Welt nach sich ziehen.

Doch in Zeiten überbewerteter Märke gibt es eine Oase der Sicherheit. Edelmetalle sind unterbewertet und derzeit sehr günstig zu haben. Vereinbaren Sie einen Termin und reden wir darüber.

Melden Sie sich bei uns, wir beraten Sie gerne. Wenn Ihnen Vermögensschutz am Herzen liegt, haben wir gute Lösungen für Sie.

Tragen Sie sich jetzt in unseren Newsletter ein und wir versorgen Sie per E-Mail mit wertvollen und anwendbaren Informationen und Strategien für krisensicheren, nachhaltigen Vermögensaufbau.

Als Dankeschön erhalten Sie den Report:

“WAS IHNEN IHR BANKER VERSCHWEIGT” kostenlos per E-Mail zugesandt.

Bildrechte: Michael Sielmon